コラム

インボイスの対策、出来てますか?

皆さんこんにちは、まだまだ本格的な夏ではないにもかかわらず暑い日が続いておりますがいかがお過ごしでしょうか。 2023年も5月となり、インボイス制度の開始まで半年を切りました。 既に登録が済んでいる事業者の方も多いと思いますが、インボイスの適用を受けるための要件についてはいかがでしょうか? インボイス制度は登録さえすればそれで要件を満たすわけではありません。 今回はインボイス制度について要件を満たすために必要な「適格要件」について解説させていただきます。

1.インボイス制度とは インボイス制度とは、消費税に関する制度であり、簡単に言うと「取引先から発行されたインボイスを保存しなければ、消費税の計算上経費として認められない。つまり、消費税の負担が増えてしまう!」ということでした。 詳細は2022年に執筆した下記の記事をご参考ください。 https://www.n-osaka.com/2022/07/08/2298/ 2.インボイスの登録について インボイスの登録は、2023年9月30日まで(元の期限である3月31日から延長されました)に行えば同年10月1日から適用を受けることができます。 仮に10月1日以降の登録申請になってしまったとしても、次の課税期間から適用を受けることができます。 3.インボイスの適格要件について 登録が完了し、10月以降に取引先に対して請求等をする場合、インボイス(適格請求書)を発行しなければなりません。 このインボイスの発行ができないと、インボイスの登録していたとしても取引先の消費税の負担が増えてしまうかもしれません。 では、「インボイス(適格請求書)」とはいったいどのようなものなのでしょうか。 【基本的に6つの要件があります。】 ①売手(当社)の氏名又は名称及び登録番号 ②交付先の相手方(売上先)の氏名又は名称 ③取引年月日 ④取引内容(軽減税率の対象品目である旨) ⑤税率ごとに区分して合計した対価の額及び適用税率 ⑥税率ごとに区分した消費税額 ※この要件さえ満たせば、インボイスは手書きでも問題ありません。 ※今現在使っている請求書等に足りない項目を足せば、それだけで要件を満たすこととなります。 ※小売業など、一定の業種の場合は「適格請求書」の代わりに「適格簡易請求書」を発行することもできます。

-1024x707.jpg) (インボイスの記載例)

記載例を見ていただくと分かると思いますが、現状発行している請求書と大きく違わないと思います。

請求書発行ソフトやシステムをお使いの方はそのソフトのアップデートを待てば問題ありませんし、Excelや手書きの方も上記を参考に不足事項を追記いただければ問題ありません。今からインボイスの開始まで4か月程度ですが十分間に合うでしょう。

4.注意すべき点

問題は、受け取る際です。

インボイスの適格要件を気にされている皆様はほとんどの方が課税事業者だと思います。

簡易課税(消費税の計算方法の一つ)で決算書を作成している方は影響ありませんが、本則課税(原則通りの計算方法)の方は請求書を受け取る際にも注意が必要です。

せっかく自身が発行する請求書に要件を備え、準備万端でインボイスの開始を迎えたとしても、受け取った請求書が要件を満たしていなければ確定申告・決算の際に少し損をしてしまうかもしれません。

(インボイスの記載例)

記載例を見ていただくと分かると思いますが、現状発行している請求書と大きく違わないと思います。

請求書発行ソフトやシステムをお使いの方はそのソフトのアップデートを待てば問題ありませんし、Excelや手書きの方も上記を参考に不足事項を追記いただければ問題ありません。今からインボイスの開始まで4か月程度ですが十分間に合うでしょう。

4.注意すべき点

問題は、受け取る際です。

インボイスの適格要件を気にされている皆様はほとんどの方が課税事業者だと思います。

簡易課税(消費税の計算方法の一つ)で決算書を作成している方は影響ありませんが、本則課税(原則通りの計算方法)の方は請求書を受け取る際にも注意が必要です。

せっかく自身が発行する請求書に要件を備え、準備万端でインボイスの開始を迎えたとしても、受け取った請求書が要件を満たしていなければ確定申告・決算の際に少し損をしてしまうかもしれません。

自身の準備はもちろんですが、取引先への確認(インボイスの登録予定の有無・適格要件など)も含めて対策を行うことが重要であると言えます。

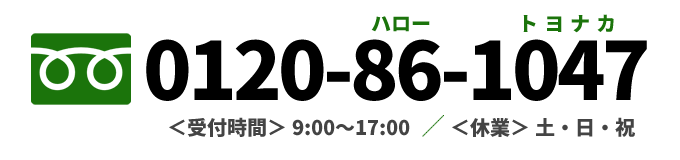

5.最後に インボイスの要件、制度について不明な点があれば最寄りの税理士、税務署などに確認しましょう。弊所においても顧問先等以外の方でも初回は無料で相談に応じさせていただいております。